Un reporte de una agencia de calificación internacional aflojó las tensiones por la solvencia del sistema argentino y los depósitos en dólares.

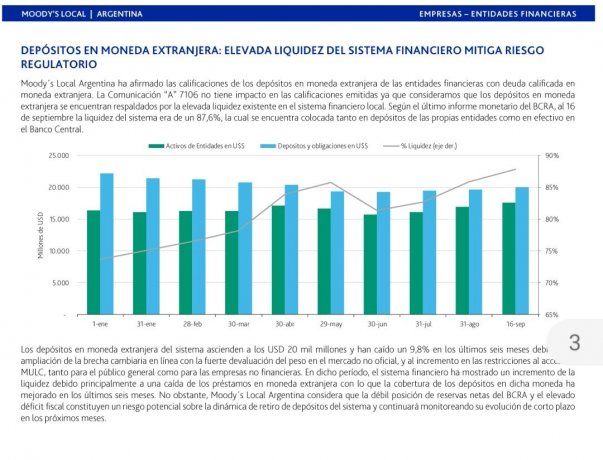

Los depósitos en moneda extranjera del sistema ascienden a los u$s20.000 millones y han caído un 9,8% en los últimos seis meses debido a la ampliación de la brecha cambiarla, en línea con la fuerte devaluación del peso en el mercado no oficial.

También ese brusco descenso se debe al incremento en las restricciones al acceso al Mercado Único Libre de Cambios (MULC), tanto para el público general como para las empresas no financieras.

En dicho período, el sistema financiero ha mostrado un incremento de la liquidez debido principalmente a una caída de los préstamos en moneda extranjera con lo que la cobertura de los depósitos en dicha moneda ha mejorado en los últimos seis meses.

No obstante, Moody’s Argentina consideró que la “débil posición de reservas netas del Banco Central y el elevado déficit fiscal constituyen un riesgo potencial sobre la dinámica de retiro de depósitos del sistema y continuará monitoreando su evolución de corto plazo en los próximos meses”.

La opinión de otros expertos del mercado

Distintos analistas consultados por Ámbito remarcaron que el sistema financiero está “líquido” para responder a un eventual aumento de la demanda de retiro de depósitos. “Por cada u$s100 de depósitos privados en moneda extranjera, los bancos tienen cash en dólares por u$s88,10”, calculó la consultora 1816 en un informe al que tuvo acceso este diario.

Matías Rajnerman, economista jefe de Ecolatina, aseguró que “casi el 90% de los depósitos privados en dólares tienen respaldo inmediato” y que “se verifica que la situación de los bancos comerciales es sólida: no hay riesgo sistémico o de corrida bancaria que fuerce a un ‘corralito’ en el corto plazo”.

Alejandro Kowalzuk, director de Argenfunds, le dijo a Ámbito que lo “urgente” para el equipo económico debería ser solucionar el “problema cambiario”.

“Sería importante dar algunas señales positivas para descomprimir la situación”, analizó y consideró que una vía de solución para incentivar la liquidación de divisas que engrose las reservas del Banco Central (uno de los motivos que más duda genera en el mercado) podría ser bajar de manera transitoria las retenciones al agro para hacer más atractivo el tipo de cambio de liquidación. “Se puede sacrificar algo de recaudación, pero sumarías reservas. Y a eso yo le sumaría el acuerdo con el FMI”, analizó.